ÛÀ╝Ùí£ ý×ÑÙáñ ýä©ýá£(ÕïñÕï×ÕѼÕïÁþ¿àÕêÂ, ýÿüýû┤: earned income tax credit, EITC)Ùèö ýé¼ÝÜîÙ│┤ÝùÿýØ┤Ùéÿ ÛÁ¡Ù»╝Û©░ý┤êýâØÝÖ£Ù│┤ý×Ñýá£ÙÅäýØÿ Ýÿ£ÝâØýØä Ù░øýºÇ Ù¬╗ÝòÿÙèö ýáÇýåîÙôØ ÛÀ╝Ùí£ý×ÉýùÉÛ▓î ýáòÙÂÇÛ░Ç ýâØÛ│äÙ╣ä Ùô▒ýØä Ù│┤ýí░Ýò┤ýú╝Ùèö ýä©Û©ê ýá£ÙÅäýØ┤Ùïñ. ýä©Û©êýØä Û▒ÀÙèö Û▓âýØ┤ ýòäÙïêÙØ╝ Ù░ÿÙîÇÙí£ ýºÇýøÉÝò┤ýú╝Û©░ ÙòîÙ¼©ýùÉ ÙºêýØ┤Ùäêýèñ ýåîÙôØýä©ÙØ╝Û│áÙÅä Ýò£Ùïñ. 1975Ùàä Ù»©ÛÁ¡ýùÉýä£ ýÁ£ý┤êÙí£ ÙÅäý×àÙÉ£ ýá£ÙÅäÙí£ýä£, ÛÀ╝Ùí£ýØÿýÜòýØä ÙåÆýØ┤Ùèö ÝÜ¿Û│╝Û░Ç ý×êÙïñ.

Û░£ýÜö

1969Ùàä Ùª¼ý▓ÿÙô£ Ùïëýè¿ ÙîÇÝåÁÙá╣ýØÇ Û░Çýí▒ ýºÇýøÉ Û│äÝÜìýØä ýá£ýòêÝûêÙèöÙì░, ýù¼Û©░ýùÉÙèö ÙºêýØ┤Ùäêýèñ ýåîÙôØýä©ýØÿ ÝÿòÝâ£Ùí£ ýÁ£ýåîÝò£ýØÿ ýåîÙôØýØä Ù│┤ý×ÑÝòÿÙèö Û▓âýØ┤ ÝżÝò¿ÙÉÿýû┤ ý×êýùêÙïñ. ÝòÿýøÉýØÇ ýØ┤ Û│äÝÜìýØä ÝåÁÛ│╝ýï£ý╝░ýºÇÙºî, ýâüýøÉýØÇ ÝåÁÛ│╝ýï£ÝéñýºÇ ýòèýòÿÙïñ. 1972Ùàä ÙîÇÝåÁÙá╣ ýäáÛ▒░ýÜ┤ÙÅÖ Û©░Û░ä ÙÅÖýòê ýí░ýºÇ ÙºÑÛ▒░Ù▓êýØÇ Ù¬¿Ùôá Ù»©ÛÁ¡ýØ©ýùÉÛ▓î 1,000Ùï¼Ùƒ¼ýØÿ Ù│┤ýí░Û©êýØä ýá£ýòêÝûêÙïñ. ýØ┤ ýï£Û©░ýùÉ Ù╣äÝÅëÛ░ÇÙôñýØÇ ýé¼Ù×îÙôñýØ┤ ýâØÛ│äÙÑ╝ ý£äÝò┤ ýØ╝Ýòá ÝòäýÜöÛ░Ç ýùåÙïñÙèö Û▓âýØä ýòöýï£ÝòÿÙèö Û▓âýùÉ ÙîÇÝò┤ ÙÂêÝÅëÝûêÛ│á, ýØ┤ ÝöäÙí£ÛÀ©Ù׿ýØ┤ ÙäêÙ¼┤ ýáüýØÇ ýÿñÙ¬àýØä Û░ÇýºÇÛ│á ý×êÙïñÛ│á Ù│┤ýòÿÙïñ. ýØ┤ ýï£Û©░ýùÉ ÝòÿýÖÇýØ┤Ùèö Û│ÁÛ│Á ýºÇýøÉýØä ý£äÝò£ Û▒░ýú╝ ýÜöÛ▒┤ýØ┤ ÝÖòÙª¢ÙÉÿýû┤ ý×êýùêÛ│á, Ýò£ ÝòÿýÖÇýØ┤ ýú╝ ýâüýøÉýØÿýøÉýØÇ ýØ┤Û▓âýØ┤ "ÙéÖýøÉýùÉ ýé¼Ùèö Û©░ýâØý®Ùôñ"ýØä ýûÁýá£ÝòÿÛ©░ ý£äÝò┤ ÝòäýÜöÝòÿÙïñÛ│á ýá£ýòêÝûêÙïñ.

1975Ùàä ýí░ýä©Û░ÉÙ®┤Ù▓òýØÿ ýØ╝ÝÖÿý£╝Ùí£ Ùƒ¼ýàÇ Ùí▒ýØ┤ ýá£ýòêÝòÿÛ│á ýá£Ùƒ┤Ùô£ ÝżÙô£ ÙîÇÝåÁÙá╣ýØ┤ Ù▓òý£╝Ùí£ ýä£Ù¬àÝò£ EITCÙèö Ýè╣ýáò Û░£ýØ©ýùÉÛ▓î ýåîÙôØÛ│ÁýᣠÝÿ£ÝâØýØä ýá£Û│ÁÝò£Ùïñ. ýá£ýáò Ùï╣ýï£ EITCÙèö Ýò£ Ù¬à ýØ┤ýâüýØÿ ÙÂÇýûæÛ░Çýí▒ýØ┤ ý×êÛ│á, Û░ÇÛÁ¼ÙÑ╝ ý£áýºÇÝòÿÙ®░, Ýò£ Ýò┤ ÙÅÖýòê 8,000Ùï¼Ùƒ¼ Ù»©ÙºîýØÿ ÛÀ╝Ùí£ýåîÙôØýØä Û░Çýºä Û░£ýØ©ýùÉÛ▓î ýä©ýòíÛ│ÁýᣠÝÿ£ÝâØýØä ýú╝ýùêÙïñ. ÛÀ╝Ùí£ýåîÙôØýØ┤ 4,000Ùï¼Ùƒ¼ Ù»©ÙºîýØ© Û░£ýØ©ýØÿ Û▓¢ýÜ░ ýä©ýòíÛ│ÁýᣠÝÿ£ÝâØýØä 400Ùï¼Ùƒ¼Ùí£ ÝòÿýÿÇÙïñ. Ýò£ Ýò┤ ÙÅÖýòê ýåîÙôØýØ┤ 4,000Ùï¼Ùƒ¼ýùÉýä£ 7,999Ùï¼Ùƒ¼ ýé¼ýØ┤ýØ© Û░£ýØ©ýØÿ Û▓¢ýÜ░ ýä©ýòíÛ│ÁýᣠÝÿ£ÝâØýØä 400Ùï¼Ùƒ¼ Ù»©ÙºîýØÿ Û©êýòíýØ┤ýùêÙïñ.

ý┤êÛ©░ýØÿ EITCÙèö ÙäÉÙª¼ ýòîÙáñýºä 1986ÙàäýØÿ ýí░ýä© Û░£ÝÿüÙ▓òýØä ÝżÝò¿Ýòÿýù¼ ýù¼Ùƒ¼ ý░¿ÙíÇýØÿ ýí░ýä© ý×àÙ▓òýùÉ ýØÿÝò┤ ÝÖòÙîÇÙÉÿýùêÛ│á, Ù▓ò ýáäÙ░ÿýØ┤ ýä©Û©êýØä ýØ©ýâü(1990, 1993)ÝòÿÙôá, ýä©Û©êýØä ýØ©Ýòÿ(2001)ÝòÿÙôá, ÙÿÉÙèö Û©░ÝâÇ Û│ÁýᣠÙ░Å Û│Áýá£ÙÑ╝ ýá£Û▒░(1986)ÝòÿÙôáýùÉ Û┤ÇÛ│äýùåýØ┤ 1990, 1993, 2001, 2009ÙàäýùÉ ÙìöýÜ▒ ÝÖòÙîÇÙÉÿýùêÙïñ. 1993ÙàäýùÉ Ù╣î Ýü┤Ùª░Ýä┤ ÙîÇÝåÁÙá╣ýØÇ EITCÙÑ╝ 3Ù░░Ùí£ ýªØÛ░Çýï£ý╝░Ùïñ. ýÿñÙèÿÙéá EITCÙèö Ù»©ÛÁ¡ýùÉýä£ Û░Çý×Ñ Ýü░ Ù╣êÛ│ñ Ýç┤ý╣ÿ ÙÅäÛÁ¼ ýñæ ÝòÿÙéÿýØ┤Ùïñ. ÙÿÉÝò£ EITCÙèö ýú╝Ùí£ "Ùà©ÙÅÖýØä ý┤ëýºäÝòÿÛ│á ýºÇýøÉÝòÿÙèö" Ùì░ ýé¼ýÜ®ÙÉ£Ùïñ. Ù╣êÛ│ñý£¿ýØä ÝżÝò¿Ýò£ ÙîÇÙÂÇÙÂäýØÿ ýåîÙôØ ý©íýáòýØÇ ýïáýÜ®ýØä ýäñÙ¬àÝòÿýºÇ ýòèÙèöÙïñ.

ý×ÉÛ▓®ýØä Û░ûýÂÿ ý×ÉÙàÇÙèö Ýò£ ýé¼Ù×îýØÿ Ùö©, ýòäÙôñ, ýØÿÙÂô ý×ÉÙàÇ ÙÿÉÙèö Û©░ÝâÇ ÝøäýåÉ(ýåÉý×É, ýªØýåÉý×É Ùô▒)ýØ┤Û▒░Ùéÿ Ýò£ ýé¼Ù×îýØÿ Ýÿòýá£, ý×ÉÙºñ, ýØ┤Ù│Á ý×ÉÙºñ, ýØ┤Ù│Á Ýÿòýá£, ýØÿÙÂô Ýÿòýá£, ýØÿÙÂô ý×ÉÙºñ ÙÿÉÙèö Û©░ÝâÇ ÝøäýåÉ(ýí░ý╣┤, ýí░ý╣┤, ýªØýåÉý×É, ýªØýåÉý×É Ùô▒)ýØ╝ ýêÿ ý×êÙïñ. ý×ÉÛ▓®ýØä Û░ûýÂÿ ý×ÉÙàÇÙèö Ù▓òýáüý£╝Ùí£ Ù░░ý╣ÿÙÉ£ Û▓¢ýÜ░ ý×àýûæ ýáêý░¿ýùÉ ý×êýØä ýêÿÙÅä ý×êÙïñ. ý£äÝâü ý×ÉÙàÇÙèö ý×ÉÙàÇÛ░Ç Û│ÁýïØýáüý£╝Ùí£ Ù░░ý╣ÿÙÉÿýùêÛ▒░Ùéÿ ÝÖòý×Ñ Û░Çýí▒ýØÿ ÛÁ¼ýä▒ýøÉýØ© Û▓¢ýÜ░ýùÉÙÅä ÝżÝò¿ÙÉ£Ùïñ. Ùìö ýû┤Ùª░ ÝÄ©ÙÂÇÙ¬¿Ùèö ýØ╝ÙÂÇ ÝÖòý×Ñ Û░Çýí▒ ýâüÝÖ®ýùÉýä£ Ù░£ýâØÝòá ýêÿ ý×êÙèö ÙÂÇÙ¬¿ ÙÿÉÙèö ÙïñÙÑ© ÙéÿýØ┤ Ùôá ý╣£ý▓ÖýØÿ ý×ÉÛ▓®ýØä Û░ûýÂÿ ý×ÉÙàÇÙí£ýä£ÙÅä EITCÙÑ╝ ý▓¡ÛÁ¼Ýòá ýêÿ ýùåÙïñ. ýØ┤ ýá£Ýò£ýØÇ ý×ÉÙàÇÛ░Ç ý×êÙèö EITCÙÑ╝ ý▓¡ÛÁ¼ÝòÿÙèö ÙÂÇÙÂÇýùÉÛ▓îÙèö ýáüýÜ®ÙÉÿýºÇ ýòèý£╝Ù®░, Ýò£ Ù¬à ÙÿÉÙèö ÙæÉ Ù¬àýØÿ Ù░░ýÜ░ý×ÉÛ░Ç 19ýä© Ù»©ÙºîýØ© Û▓¢ýÜ░ýùÉÙÅä ýáüýÜ®ÙÉÿýºÇ ýòèÙèöÙïñ.

EITCÙÑ╝ ýú╝ý×ÑÝòÿÙèö ýé¼Ù×îýØÇ Û│╝ýä© ýù░ÙÅäýØÿ "ýÿüÛÁ¼ýáüýØ┤Û│á ýÖäýáäÝò£ ý×ÑýòáýØ©"ý£╝Ùí£ ÙÂäÙÑÿÙÉÿýºÇ ýòèÙèö Ýò£ ýáüÛ▓®Ýò£ ý×ÉÙàÇÙ│┤Ùïñ ÙéÿýØ┤Û░Ç ÙºÄýòäýò╝ Ýò£Ùïñ(ýØÿýé¼Ùèö 1Ùàä ÙÿÉÙèö ÛÀ© ýØ┤ýâü). ýáüÛ▓®Ýò£ "ý×ÉÙàÇ"Ùèö 18ýä©Û╣îýºÇ ÛÀ©Ùª¼Û│á ÝżÝò¿Ýòá ýêÿ ý×êÙïñ. ýáòÛÀ£ýºü ÝòÖýâØýØ© ýáüÛ▓®Ýò£ "ý×ÉÙàÇ"Ùèö 23ýä©Û╣îýºÇ ÛÀ©Ùª¼Û│á ÝżÝò¿Ýòá ýêÿ ý×êÙïñ. ÛÀ©Ùª¼Û│á "ýÿüÛÁ¼ýáüýØ┤Û│á ýÖäýáäÝò£ ý×ÑýòáýØ©"ý£╝Ùí£ ÙÂäÙÑÿÙÉ£ ýé¼Ù×î(1Ùàä ÙÿÉÙèö ÛÀ© ýØ┤ýâü)ýØÇ Ù¬¿Ùôá ÙéÿýØ┤Û░Ç ÙÉá ýêÿ ý×êÛ│á ÙïñÙÑ© ýÜöÛÁ¼ ýé¼Ýò¡ýØ┤ ý®ýí▒ÙÉ£ÙïñÙ®┤ ýáüÛ▓®Ýò£ "ý×ÉÙàÇ"Ùí£ Û░äýú╝ÙÉ£Ùïñ. ÙÂÇÙ¬¿ÙôñýØÇ ýí░ýáò ý┤Ø ýåîÙôØýØ┤ Ùìö ÙåÆýØÇ ýù░ý×Ñ Û░Çýí▒ ÛÁ¼ýä▒ýøÉýùÉÛ▓î ýÿ¼Ýò┤ýØÿ ýïáýÜ®ýØä Ù®┤ýá£ÝòÿýºÇ ýòèÙèö Ýò£ ýáüÛ▓®ÝòÿÙïñÙ®┤ ý×ÉýïáýØÿ ý×ÉÙàÇ(ý×ÉÙàÇ)ÙÑ╝ ýú╝ý×ÑÝò£Ùïñ. EITCýùÉ ÙîÇÝò£ ýºÇýøÉ ýï£ÝùÿýØÇ ýùåÙïñ. 6Û░£ýøö + 1ýØ╝ Û│Áý£á Û▒░ýú╝ ýï£ÝùÿýØ┤ ý×êÙïñ.

2009Ùàä Ù»©ÛÁ¡ÝÜîýêÿ Ù░Å ý×¼Ýê¼ý×ÉýùÉ Û┤ÇÝò£ Ù▓òÙÑáýùÉýä£ EITCÙèö ÙÂÇÙÂÇ Ù░Å 3Ù¬à ýØ┤ýâüýØÿ ý×ÉÙàÇÙÑ╝ Ùæö Û░Çýí▒ýØ┤ÙØ╝Ùèö ÙæÉ Ýè╣ýáò ÛÀ©Ùú╣ýùÉ ÙîÇÝò┤ Ýò£ýï£ýáüý£╝Ùí£ ÝÖòÙîÇÙÉÿýùêý£╝Ù®░, ýØ┤Ùƒ¼Ýò£ ÝÖòÙîÇÙèö H.R. 4853, ýí░ýä©ÛÁ¼ýá£, ýïñýùàÙ│┤Ýùÿ ý×¼ýè╣ýØ© Ù░Å 2010Ùàä Û│áýÜ®ý░¢ý£ýùÉ Û┤ÇÝò£ Ù▓òÙÑáýùÉ ýØÿÝò┤ 2012Ùàä 12ýøöÛ╣îýºÇ ýù░ý×ÑÙÉÿýùêÙïñ. 2010Ùàä, 2011Ùàä, 2012Ùàä Ù░Å 2013Ùàä ýïáÛ│á ýï£ýªîýùÉ ý£áÝÜ¿Ýò£ EITCÙèö ÙïñýØîÛ│╝ Û░ÖýØ┤ Ùé®ýä©ý×ÉÙÑ╝ ýºÇýøÉÝûêÙïñ:

- 3Ù¬à ýØ┤ýâüýØÿ ý×ÉÙàÇÙÑ╝ Û░Çýºä Û░Çýí▒ÙôñýØä ý£äÝò┤ EITCýØÿ ýâêÙí£ýÜ┤ Ù▓öýú╝ ÙÿÉÙèö "3Ùô▒Û©ë"ýØä ÙºîÙôªý£╝Ùí£ýì¿ Ùìö Ýü░ Û░Çýí▒ÙôñýØä ý£äÝò£ Ýÿ£ÝâØýØä ýªØÛ░Çýï£Ýé¿Ùïñ. ýØ┤ Ùô▒Û©ëýùÉýä£, ýïáýÜ®ýØÇ ýåîÙôØýØÿ 45% (40%ýùÉýä£ ýªØÛ░Ç)Ùí£ Ùï¿Û│äýáüý£╝Ùí£ ýºäÝûëÙÉÿÙ®░, ýé¼ýïñýâü ýØ┤ Û░Çýí▒ÙôñýØÿ ýÁ£ÙîÇ ýïáýÜ®ýØÇ 600Ùï¼Ùƒ¼ Û░ÇÛ╣îýØ┤ ýªØÛ░ÇÝò£Ùïñ.

- EITCÛ░Ç Ùï¿Û│äýáüý£╝Ùí£ ÙÂÇÙÂÇÛ░äýùÉ Û░ÉÙ®┤ýØä ýï£ý×æÝòÿÙèö ýåîÙôØ Û©░ýñÇýØä Ù»©Ýÿ╝ ýïáý▓¡ý×ÉýØÿ ýåîÙôØ Û©░ýñÇÙ│┤Ùïñ 5,000Ùï¼Ùƒ¼ Ùìö ÙåÆÛ▓î Ýò¿ý£╝Ùí£ýì¿, MFJ ýïáý▓¡ý×ÉÙôñýùÉÛ▓î Ùìö Û©┤ Û░ÉÙ®┤ Û©░Û░äýØä ýá£Û│ÁÝò£Ùïñ. ÙÂÇÙÂÇÛ░äýùÉ Ýÿ╝ýØ© ýïáÛ│áÙÑ╝ ý£äÝò£ Ýò®ýé░ÙÉ£ Û░ÉÙ®┤ Ù▓öý£äýÖÇ Ùï¿Û│äýáü Û░ÉÙ®┤ Ù▓öý£äÙèö ýù¼ýáäÝ×ê Ù»©Ýÿ╝ ýïáý▓¡ý×ÉÙôñýØÿ Û▓¢ýÜ░Ù│┤Ùïñ ÙæÉ Ù░░Û░Ç ÙÉÿýºÇ ýòèý£╝Ù»ÇÙí£, ýÿêýáäÙ│┤Ùïñ Ùìö ýáüýØÇ Ýÿ╝ýØ© Û░ÉÙ®┤ýØ┤ ýù¼ýáäÝ×ê ýí┤ý×¼Ýò£Ùïñ.

2022Ùàä Ýÿäý×¼ ý║ÿÙª¼ÝżÙïêýòä, ý¢£Ùí£ÙØ╝ÙÅä, ý¢öÙäñÝï░ý╗À, Ùì©ÙØ╝ýø¿ýû┤, ý╗¼Ùƒ╝Ù╣äýòä Ýè╣Ù│äÛÁ¼, ÝòÿýÖÇýØ┤, ýØ╝Ùª¼Ùà©ýØ┤, ýØ©ÙööýòáÙéÿ, ýòäýØ┤ýÿñýÖÇ, ý║öý×Éýèñ, Ùú¿ýØ┤ýºÇýòáÙéÿ, Ù®öýØ©, Ù®öÙª┤Ù×£Ùô£, Ùºñýé¼ýÂöýä©ý©á, Ù»©ýï£Û░ä, Ù»©ÙäñýåîÝâÇ, Ù¬¼Ýâ£Ùéÿ, ÙäñÙ©îÙØ╝ýèñý╣┤, Ùë┤ýáÇýºÇ, Ùë┤Ù®òýï£ý¢ö, Ùë┤ýÜò, ýÿñÝòÿýØ┤ýÿñ, ýÿñÝü┤ÙØ╝Ýÿ©Ùºê, ýÿñÙáêÛ│ñ, Ùí£Ùô£ýòäýØ╝Ù×£Ùô£, ýé¼ýÜ░ýèñý║ÉÙíñÙØ╝ýØ┤Ùéÿ, Ù▓äÙ¬¼Ýè©, Ù▓äýºÇÙïêýòä, ýøîýï▒Ýä┤, ý£äýèñý¢ÿýïá Ùô▒ 30Û░£ ýú╝ýÖÇ DCÛ░Ç ýú╝ EITCÙÑ╝ ýá£ýáòÝûêÙïñ. ýØ┤Ùôñ ýú╝ EIC ýñæ ýØ╝ÙÂÇÙèö ÝÖÿÙÂêýØ┤ Û░ÇÙèÑÝòÿÛ│á, ýØ╝ÙÂÇÙèö ÝÖÿÙÂêýØ┤ ÙÂêÛ░ÇÙèÑÝòÿÙïñ. ýØ┤ ýÖ©ýùÉÙÅä ýâîÝöäÙ×Çýï£ýèñý¢ö, Ùë┤ýÜòýï£, Ù®öÙª┤Ù×£Ùô£ýú╝ Ù¬¢Û│áÙ®öÙª¼ ý╣┤ýÜ┤Ýï░ Ùô▒ýùÉýä£ ýåîýêÿýØÿ ýåîÛÀ£Ù¬¿ ýºÇýù¡ EITCÛ░Ç ýá£ýáòÙÉÿýùêÙïñ.

ÛÀ╝Ùí£ ýåîÙôØ

ÛÀ╝Ùí£ ýåîÙôØ(earned income)ýØÇ Ù»©ÛÁ¡ Ùé┤ÛÁ¡ýä©ý×àÙ▓òýùÉ ýØÿÝò┤ Û░£ýØ©ýØÿ Ùà©ÙáÑýØä ÝåÁÝò┤ ýû╗ýØÇ ýåîÙôØý£╝Ùí£ ýáòýØÿÙÉÿÙ®░[1] ýåîÙôØýØÿ ýú╝ÙÉ£ ý£ý▓ÿÙèö ýØ┤ÙÑ╝ÝàîÙ®┤ ÙïñýØîÛ│╝ Û░ÖÙïñ[2].

- ý×äÛ©ê, Û©ëýù¼, Ýîü, ýêÿýêÿÙúî Ù░Å Û©░ÝâÇ Û│╝ýä© ÙîÇýâü ýºüýøÉ Û©ëýù¼.

- ý×Éýÿüýùàý£╝Ùí£ÙÂÇÝä░ ýû╗ýØÇ ýê£ýêÿ ýåîÙôØ.

- Ù▓òýùÉ Ù¬àýï£ÙÉ£ Û│áýÜ®ýØ©ý£╝Ùí£ýä£ Ù░øýØÇ ý┤Ø ýåîÙôØ.[3]

- ýÁ£ýåî ýáòÙàä(2011Ùàä 62ýä©) ýØ┤ýáäýùÉ ýêÿÙá╣Ýò£ Ù»╝Û░äÛ│áýÜ®ýú╝ ý×ÑýòáÛ│äÝÜìýØä ÝåÁÝò£ ý×ÑýòáÛ©ëýù¼.

ýÿüÝûÑ

Ù│ÁýºÇÝÿ£ÝâØ

![]() ýáäÝåÁýáü Ù│ÁýºÇ ÝòÿýùÉýä£ Ùï¼Ùƒ¼Ùï╣ ÝÄ©ýØÁýØÿ Û░ÉýåîÙèö ýåîÙôØýØÿ ýªØÛ░ÇýùÉ Ýò┤Ùï╣Ýò£Ùïñ. Ýæ£ýñÇ Ù¼┤Û┤Çýï¼ Û│íýäá ÙÂäýäØýØÇ ýØ┤Û▓âýØ┤ OABCýØÿ "Û©ëÛ▓®Ýò£" ýÿêýé░ ýá£ýò¢ýØä Ù░£ýâØýï£ý╝£ Û░£ýØ©ýØÿ ÝÜ¿ýÜ®ÛÀ╣ÙîÇÝÖö Ù¼ÂýØîýØ┤ ýØ╝ýØä ÝżÝò¿ÝòÿýºÇ ýòèýØä Û░ÇÙèÑýä▒ýØä ÙºñýÜ░ ÙåÆÛ▓î ÙºîÙôáÙïñÙèö Û▓âýØä Ù│┤ýù¼ýñÇÙïñ.

ýáäÝåÁýáü Ù│ÁýºÇ ÝòÿýùÉýä£ Ùï¼Ùƒ¼Ùï╣ ÝÄ©ýØÁýØÿ Û░ÉýåîÙèö ýåîÙôØýØÿ ýªØÛ░ÇýùÉ Ýò┤Ùï╣Ýò£Ùïñ. Ýæ£ýñÇ Ù¼┤Û┤Çýï¼ Û│íýäá ÙÂäýäØýØÇ ýØ┤Û▓âýØ┤ OABCýØÿ "Û©ëÛ▓®Ýò£" ýÿêýé░ ýá£ýò¢ýØä Ù░£ýâØýï£ý╝£ Û░£ýØ©ýØÿ ÝÜ¿ýÜ®ÛÀ╣ÙîÇÝÖö Ù¼ÂýØîýØ┤ ýØ╝ýØä ÝżÝò¿ÝòÿýºÇ ýòèýØä Û░ÇÙèÑýä▒ýØä ÙºñýÜ░ ÙåÆÛ▓î ÙºîÙôáÙïñÙèö Û▓âýØä Ù│┤ýù¼ýñÇÙïñ.

EITCÙèö ýáäÝåÁýáüýØ© Ù│ÁýºÇýÖÇ Ùï¼Ùª¼ OABCDýØÿ "ýøÉÝÖ£Ýò£" ýÿêýé░ ýá£ýò¢ýØä Ù░£ýâØýï£ý╝£ ýØ┤Ùíáýáüý£╝Ùí£ Û░£ýØ©ýØÿ ÝÜ¿ýÜ® ÛÀ╣ÙîÇÝÖö Ù▓êÙôñýØ┤ ýØ╝ÙÂÇ ýï£Û░äýØÿ Ùà©ÙÅÖýØä ÝżÝò¿Ýòá Û░ÇÙèÑýä▒ýØä Ýø¿ýö¼ Ùìö ÙåÆýØ©Ùïñ.

EITCÙèö ýáäÝåÁýáüýØ© Ù│ÁýºÇýÖÇ Ùï¼Ùª¼ OABCDýØÿ "ýøÉÝÖ£Ýò£" ýÿêýé░ ýá£ýò¢ýØä Ù░£ýâØýï£ý╝£ ýØ┤Ùíáýáüý£╝Ùí£ Û░£ýØ©ýØÿ ÝÜ¿ýÜ® ÛÀ╣ÙîÇÝÖö Ù▓êÙôñýØ┤ ýØ╝ÙÂÇ ýï£Û░äýØÿ Ùà©ÙÅÖýØä ÝżÝò¿Ýòá Û░ÇÙèÑýä▒ýØä Ýø¿ýö¼ Ùìö ÙåÆýØ©Ùïñ.

EITCÙèö 2013Ùàä 560ýûÁ Ùï¼Ùƒ¼ÙÑ╝ Ùôñýù¼ Ù®öÙööý╝ÇýØ┤Ùô£(2,750ýûÁ Ùï¼Ùƒ¼ýØÿ ýù░Ù░®ýáòÙÂÇ ýºÇý£Û│╝ 1,270ýûÁ Ùï¼Ùƒ¼ýØÿ ýú╝ýáòÙÂÇ ýºÇý£)ýÖÇ ýïØÝÆê ýèñÝâ¼Ýöä(780ýûÁ Ùï¼Ùƒ¼)ýùÉ ýØ┤ýû┤ Ù»©ÛÁ¡ýùÉýä£ ýä© Ù▓êýº©Ùí£ Ýü░ ýé¼ÝÜîÙ│ÁýºÇ ÝöäÙí£ÛÀ©Ù׿ýØ┤Ùïñ. 2010Ùàä Û▒░ýØÿ 2,700Ùºî Û░ÇÛÁ¼Û░Ç EITCÙÑ╝ ÝåÁÝò┤ 560ýûÁ Ùï¼Ùƒ¼ ýØ┤ýâüýØÿ Û©ëýù¼ÙÑ╝ Ù░øýòÿÙïñ. ýØ┤Ùƒ¼Ýò£ EITC Ùï¼Ùƒ¼Ùèö Ù»©ÛÁ¡ýùÉýä£ Û░Çý×Ñ Û©ëýù¼Û░Ç Ùé«ýØÇ ÛÀ╝Ùí£ý×ÉÙôñýØÿ ýéÂÛ│╝ ýºÇýù¡ýé¼ÝÜîýùÉ ýâüÙï╣Ýò£ ýÿüÝûÑýØä Ù»©ý│É ÛÀ©ÙôñýØ┤ ýºÇÙÂêÝûêýØäýºÇÙÅä Ù¬¿ÙÑ┤Ùèö Û©ëýù¼ ýä©Û©êýØä ýâüÙï╣ ÙÂÇÙÂä ýâüÝÖÿÝûêÙïñ. EITCÙèö Ù»©ÛÁ¡ýùÉýä£ Û░Çý×Ñ ÝÜ¿Û│╝ýáüýØ© ýé¼ÝÜîÙ│ÁýºÇ ÝöäÙí£ÛÀ©Ù׿ ýñæ ÝòÿÙéÿýØ┤Ùïñ. ýØ©ÛÁ¼ýí░ýé¼ÛÁ¡ýØÇ Ù╣êÛ│ñýùÉ ÙîÇÝò£ ÙîÇýòê Û│äýé░ýØä ýé¼ýÜ®Ýòÿýù¼ 2010ÙàäýùÉ EITCÛ░Ç Ù╣êÛ│ñýäá ý£äÙí£ 540Ùºî Ùï¼Ùƒ¼ÙÑ╝ ýØ©ýâüÝò£ Û▓âý£╝Ùí£ ÙéÿÝâÇÙé¼Ùïñ.

EITCýÖÇ ÙïñÙÑ© ýåîÙ╣ä ýºäý×æ ýáòý▒àýØÿ ÝÜ¿Û│╝Ùèö Ù│┤Ùïñ ýÁ£ÛÀ╝ýØÿ ýùäÛ▓®Ýò£ ýù░ÛÁ¼ÙôñýùÉ ýØÿÝò┤ ÙÅäýáäýØä Ù░øýòäýÖöÙïñ. Haskell (2006)ýØÇ ýØ╝ýï£ÙÂêÙí£ ýä©Û©êýØä Û│ÁýᣠÙ░øÙèö ýé¼Ù×îÙôñýØÿ ÙÅàÝè╣Ýò£ ýåîÙ╣ä Ýî¿Ýä┤Û│╝ ýáÉýáÉ Ùìö ýä©Û│äýáüý£╝Ùí£ ýåîÙ╣äý×¼ Û│ÁÛ©ëÙºØýØ┤ ÙåÆýØÇ ýºÇýù¡ÝÖöÙÉ£ ýè╣ýêÿÙÑ╝ ýâØýé░ÝòÿÙèö Û▓âÛ│╝ ýù¡ÝÜ¿Û│╝ÙÑ╝ Ùé©ÙïñÙèö Û▓âýØä Ù░£Û▓¼ÝûêÙïñ. ÛÀ©Ùèö ýºÇýù¡ ýè╣ýêÿ ÝÜ¿Û│╝ÙÑ╝ 1.07ýùÉýä£ 1.15 ýé¼ýØ┤ ýû┤ÙöÿÛ░ÇýùÉ ý£äý╣ÿýï£ÝéñÙ®░, ýØ┤Ùèö ýáäÝÿòýáüýØ© Û▓¢ýá£ýáü ýêÿýØÁÛ│╝ Ùìö ýØ╝ý╣ÿÝò£Ùïñ. ýè╣ýêÿÛ░Ç Ùìö Ùé«ýØÇ Û▓âýØÇ Ù░øÙèö ýé¼Ù×îÙôñýØ┤ Ùåìýé░Ù¼╝ýØ┤Ùéÿ ýïØÙï╣ Ù░®Ù¼©Û│╝ Û░ÖýØÇ ýºÇýù¡ýùÉýä£ ýâØýé░ÙÉÿÙèö ýá£ÝÆêÛ│╝ ýä£Ù╣äýèñýùÉ Ù╣äÝò┤, ýáäÝÿòýáüý£╝Ùí£ ÙïñÙÑ© Û││ýùÉýä£ ýâØýé░ÙÉÿÙèö "Ýü░ Ýæ£" Ùé┤ÛÁ¼ý×¼ ÛÁ¼ÙºñÙÑ╝ Û░òýí░ÝòÿÛ©░ ÙòîÙ¼©ýØ┤Ùïñ. ÛÀ©Ùƒ¼Ùéÿ HaskellýØÇ Ýò£ Û░ÇýºÇ Û©ìýáòýáüýØ© ýáÉýØä ýºÇýáüÝò£Ùïñ: ý×ÉÙÅÖý░¿, ÝòÖÛÁÉ Ùô▒ÙíØÛ©ê ÙÿÉÙèö ýØÿÙúî ýä£Ù╣äýèñýÖÇ Û░ÖýØÇ ýé¼ÝÜîýáü ýØ┤ÙÅÖýä▒ýØä ý┤ëýºäÝòÿÙèö Ýü░ Ýæ£ ÛÁ¼ÙºñýùÉ ýáÇýÂò ÙÿÉÙèö Ýê¼ý×ÉÙÑ╝ ý£äÝò┤ ÛÀ© ýïáýÜ®ýØä ýé¼ýÜ®ÝòÿÙèö Ù░øÙèö ýé¼Ù×îÙôñÙí£ÙÂÇÝä░ ýòäÙºêÙÅä Ùìö ýñæýÜöÝò£ Ýÿ£ÝâØýØ┤ ý×êýØä Û▓âýØ┤Ùïñ.

ÛÀ© ÛÁ¼ýí░ýâü EITCÙèö Ýòÿý£ä 2ÙÂäý£ä, ýªë Û░ÇÛÁ¼ýØÿ 0~40%ýùÉ Ýò┤Ùï╣ÝòÿÙèö ýáÇýåîÙôØý©ÁýùÉ ÙîÇÝò£ ýºÇýøÉýØä Ýæ£ýáüý£╝Ùí£ ýé╝Ùèö Ùì░ ÝÜ¿Û│╝ýáüýØ┤Ùïñ. ýØ┤ýùÉ Ù╣äÝò┤ ýÁ£ýáÇý×äÛ©ê ÛÀ╝Ùí£ý×ÉýØÿ 30%ÙºîýØ┤ ýù░Ù░® Ù╣êÛ│ñýäá ÛÀ╝ý▓ÿ ÙÿÉÙèö ýòäÙ×ÿýØÿ Û░ÇýáòýùÉ Û▒░ýú╝ÝòÿÙèöÙì░, ÙîÇÙÂÇÙÂäýØ┤ ÝòÖýùàýØ┤Ùéÿ Û░Çýí▒ýåîÙôØýØä Ù│┤ý®ÝòÿÙèö ý▓¡ýåîÙàä, ý▓¡Ùàä, ÝòÖýâØ, Ù░░ýÜ░ý×ÉýØ┤Û©░ ÙòîÙ¼©ýØ┤Ùïñ. ýÁ£ýáÇý×äÛ©ê Ù░ÿÙîÇÙíáý×ÉÙôñýØÇ EITCÙÑ╝ ýí░ýáòÝòÿÙèö Û▓âÙ│┤Ùïñ Ù╣êÛ│ñý©ÁýØä ÙÅòÙèö Û▓âýØ┤ Ùì£ ÝÜ¿ý£¿ýáüýØ© ýêÿÙï¿ýØ┤ÙØ╝Û│á ýú╝ý×ÑÝò£Ùïñ.

EITC 2020

EITC 2020

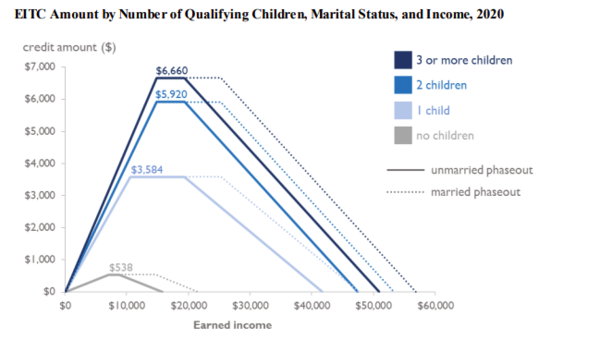

EITCÙèö ýû©Ùìò ý£äÙí£ ýÿ¼ÙØ╝Û░ÇÛ▒░Ùéÿ, Û│áýøÉýØä Ùö░ÙØ╝ ýØ┤ÙÅÖÝò£ ÙïñýØî, ýû©Ùìò ý£äÙí£ ýÿ¼ÙØ╝Û░ä Û▓âÙ│┤Ùïñ Ùìö ý▓£ý▓£Ý×ê Ùé┤ÙáñÛ░ÇÙèö ÛÀ©Ù×ÿÝö¢ Ýÿ£ÝâØ Ýî¿Ýä┤ýØä Ùö░ÙÑ©Ùïñ. ýÿêÙÑ╝ Ùôñýû┤, ý×ÉÛ▓®ýØä Û░ûýÂÿ ÙæÉ ý×ÉÙàÇÙÑ╝ ÙæÉÛ│á ýù░Û░ä ýåîÙôØýØ┤ 7,000Ùï¼Ùƒ¼ýØ© ÙÂÇÙÂÇÙèö (ýû©ýááÛ░Ç?) 2,810Ùï¼Ùƒ¼ýØÿ EITCÙÑ╝ Ù░øÛ▓î ÙÉ£Ùïñ. 15,000Ùï¼Ùƒ¼ýùÉ ýØ┤ ÙÂÇÙÂÇÙèö 5,036Ùï¼Ùƒ¼(ÝÅëýøÉ)ýØÿ EITCÙÑ╝ Ù░øÛ▓î ÙÉ£Ùïñ. ÛÀ©Ùª¼Û│á 25,35,000Ùï¼Ùƒ¼ýùÉ ÙæÉ ý×ÉÙàÇÙÑ╝ Ùæö ÙÂÇÙÂÇÙèö Û░üÛ░ü 4,285Ùï¼Ùƒ¼ýÖÇ 2,179Ùï¼Ùƒ¼ýØÿ EITCÙÑ╝ Ù░øÛ▓î ÙÉ£Ùïñ.

ÙÅàýïáýØ© ýé¼Ù×î(Ýò£ÙÂÇÙ¬¿, ýØ┤Ù¬¿, ýé╝ý┤î, ýí░ÙÂÇÙ¬¿, Ýÿò Ùô▒)ýØÇ Û░ÖýØÇ Ù╣äý£¿Ùí£ ýû©ÙìòýØä ýÿ¼ÙØ╝Û░ÇÙ®░ Û│áýøÉýùÉýä£ ý×ÉÛ▓®ýØä Û░ûýÂÿ ÙæÉ ý×ÉÙàÇýùÉ ÙîÇÝò┤ $5,036ýØÿ ýÁ£ÙîÇ EITCÙÑ╝ Ù░øÛ▓î ÙÉ£Ùïñ. ÛÀ©Ùƒ¼Ùéÿ ÙÅàýïáýØ© ýé¼Ù×îýØÇ Û│áýøÉýØ┤ Ùìö ýººÙïñ. Ùö░ÙØ╝ýä£ ý×ÉÛ▓®ýØä Û░ûýÂÿ ÙæÉ ý×ÉÙàÇýÖÇ ýåîÙôØýØ┤ $25,35,000ýØ© ÙÅàýïáýØ© ýé¼Ù×îýØÇ Û░üÛ░ü $3,230ýÖÇ $1,124ýØÿ EITCÙÑ╝ Ù░øÛ▓î ÙÉ£Ùïñ.

EITCÙèö 1Ù¬àýØÿ ý×ÉÛ▓®ýØä Û░ûýÂÿ ý×ÉÙàÇÙÑ╝ Ùæö Û▓¢ýÜ░ 16%, 2Ù¬àýØÿ ý×ÉÙàÇýÖÇ 3Ù¬à ýØ┤ýâüýØÿ ý×ÉÙàÇÙÑ╝ Ùæö Û▓¢ýÜ░ 21%Ùí£ Ùï¿Û│äýáüý£╝Ùí£ ýºäÝûëÙÉ£Ùïñ. Ùö░ÙØ╝ýä£ ýïñýᣠÛÀ╝Ùí£ýåîÙôØýØÇ Ýò¡ýâü 50Ùï¼Ùƒ¼ýö® ýÂöÛ░ÇÙí£ ýºÇÛ©ëÙÉÿÙèö Û▓âýØ┤ Ù░öÙ×îýºüÝòÿÙïñ.

ÙÂÇÙÂÇ Û│ÁÙÅÖ ýïáý▓¡ýØä ý£äÝò£ ÛÀ©Ù×ÿÝö¢ ÝöîÙ×ÿÝåá Ù▓öý£äÙèö ÙïñÙÑ© ýïáý▓¡ ý×ÉÛ▓®ýØÿ ÝöîÙ×ÿÝåá Ù▓öý£äÙ│┤Ùïñ 5ý▓£ Ùï¼Ùƒ¼ Ùìö ýÿñÙ×ÿ ýºÇýåìÙÉÿÙ»ÇÙí£ ýØ╝ÙÂÇ ýåîÙôØ Ù▓öý£äýùÉýä£Ùèö MFJÛ░Ç ý£áÙª¼Ýòá ýêÿ ý×êÙïñ. ÙÅàýïá, Û░ÇÛÁ¼ýú╝ Ù░Å ýáüÛ▓® Ù»©ÙºØýØ©(er)ýØÇ Ù¬¿ÙæÉ ÙÅÖÙô▒ÝòÿÛ▓î ý£áÝÜ¿ÝòÿÛ│á EITCÙÑ╝ ý▓¡ÛÁ¼Ýòá ýêÿ ý×êÙèö ý×ÉÛ▓®ýØ┤ ý×êÙèö ýïáý▓¡ ý×ÉÛ▓®ýØ┤Ùïñ. ý£áýØ╝Ýò£ ý×ÉÛ▓®ýØä Ù░òÝâêÝòÿÙèö ý×ÉÛ▓®ýØÇ ÙÂÇÙÂÇ Û│ÁÙÅÖ ýïáý▓¡ýØ┤Ùïñ. ÛÀ©Ùƒ¼Ùéÿ ÙÂÇÙÂÇÛ░Ç Ù▓òýáüý£╝Ùí£ Û▓░Ýÿ╝ýØä ÝûêÛ│á Ùæÿ Ùïñ ÙÅÖýØÿÝò£ÙïñÙ®┤ 1Ùàä ÙÅÖýòê Ùû¿ýû┤ýá© ýé┤ÙìöÙØ╝ÙÅä ÙÂÇÙÂÇ Û│ÁÙÅÖ ýïáý▓¡ýØä Ýòá ýêÿ ý×êÙïñ.

Û▒┤Û░òýùÉ Ù»©ý╣ÿÙèö ýÿüÝûÑ

2016Ùàä EITCýØÿ Û▓ÇÝåáýÖÇ EITCýùÉ ÙîÇÝò£ ýú╝Ù│ä Ùºñý╣¡ýØÇ ýé░Ù¬¿ýØÿ ýáòýïá Û▒┤Û░ò, ýáÇý▓┤ýñæýòä ý£ýé░ Ù░Å ýù╝ýªØÛ│╝ Û┤ÇÙá¿ÙÉ£ Û©░ÝâÇ Û▒┤Û░ò ýºÇÝæ£ýùÉ ýâüÙï╣Ýò£ ýÿüÝûÑýØä Ù»©ý╣ÿÙèö Û▓âý£╝Ùí£ ÙéÿÝâÇÙé¼Ùïñ.

ýØ╝ÝòÿÙèö ýùäÙºêÙôñ

2020Ùàä ýù░ÛÁ¼ýùÉ Ùö░ÙÑ┤Ù®┤, EITCýØÿ ÙÅäý×àýØÇ Ù¬¿ýä▒ Û│áýÜ®ýØä 6% ýªØÛ░Çýï£ý╝░Ùïñ. EITCÙèö ý£íýòä ýºÇýøÉÛ©êýØ┤Ùéÿ ý£íýòäÝ£┤ýºüýØ┤ ýùåýØîýùÉÙÅä ÙÂêÛÁ¼ÝòÿÛ│á Ù»©ÛÁ¡ýØÿ Ù¬¿ýä▒ Û│áýÜ® ýêÿýñÇýØ┤ ÙåÆýØÇ ýØ┤ý£áÙÑ╝ ýäñÙ¬àÝòá ýêÿ ý×êÙïñ.

ÙéÿÙØ╝Ù│ä ÝÿäÝÖ®

ÙîÇÝò£Ù»╝ÛÁ¡

ÙîÇÝò£Ù»╝ÛÁ¡ýùÉýä£Ùèö 2009ÙàäÙÂÇÝä░ ýòäýï£ýòä ýÁ£ý┤êÙí£ ýï£ÝûëÙÉÿýùêý£╝Ù®░, ÝØöÝ×ê ÛÀ╝Ùí£ý×ÑÙáñÛ©êýØ┤ÙØ╝ ÙÂêÙª░Ùïñ.[4]

- ýºÇýøÉýÜöÛ▒┤: Û▒░ýú╝ý×ÉÙÑ╝ ÝżÝò¿Ýò£ 1ýä©ÙîÇýØÿ Û░ÇÛÁ¼ýøÉ ÛÁ¼ýä▒ýùÉ Ùö░ÙØ╝ ýáòÝò£ ÙÂÇÙÂÇÝò®ýé░ ý┤ØÛ©ëýù¼ýòí Ùô▒ýØä Û©░ýñÇý£╝Ùí£ ýºÇÛ©ëÙÉ¿. 2023Ùàä ÛÀÇýåìÙÂä ý┤ØýåîÙôØÛ©░ýñÇ, Ùï¿ÙÅàÛ░ÇÛÁ¼Ùèö ý┤ØýåîÙôØÛ©░ýñÇÛ©êýòí 2,200ÙºîýøÉ Ù»©Ùºî, ÝÖæÙ▓îýØ┤Û░ÇÛÁ¼Ùèö ý┤ØýåîÙôØÛ©░ýñÇÛ©êýòí 3,200ÙºîýøÉ Ù»©Ùºî, Ùº×Ù▓îýØ┤Û░ÇÛÁ¼Ùèö ý┤ØýåîÙôØÛ©░ýñÇÛ©êýòí 3,800ÙºîýøÉ Ù»©ÙºîýØ┤ýû┤ýò╝ ýºÇÛ©ëÛ░ÇÙèÑ.

| ÛÀÇýåìýù░ÙÅä

|

ý×¼ýé░ýÜöÛ▒┤

|

ýú╝ÝâØýÜöÛ▒┤

|

ÙîÇýâüýÜöÛ▒┤

|

| 2008~2010

|

1ýûÁýøÉ Ù»©Ùºî

|

Ù¼┤ýú╝ÝâØ ÙÿÉÙèö 5ý▓£ÙºîýøÉýØ┤Ýòÿ 1ýú╝ÝâØ ÝżÝò¿

|

ýïáý▓¡ýØ╝ ýºüýáäýù░ÙÅäýùÉ ÛÁ¡Ù»╝Û©░ý┤êýâØÝÖ£Ù│┤ý×Ñ ýú╝Û▒░ÒåìýâØÛ│äÒåìÛÁÉý£íÛ©ëýù¼ 3Û░£ýøö ýØ┤ýâü Ù░øýØÇ ý×É ýá£ýÖ©

|

| 2011

|

1ýûÁýøÉ Ù»©Ùºî

|

Ù¼┤ýú╝ÝâØ Ýÿ╣ýØÇ Û©░ýñÇýï£Û░Ç 6ý▓£ÙºîýøÉýØ┤Ýòÿ 1ýú╝ÝâØ ÝżÝò¿

|

Ù│┤Ýùÿ Ù¬¿ýºæýøÉÛ│╝ Ù░®Ù¼©ÝîÉÙºñýøÉ ÝżÝò¿

|

| 2012

|

1ýûÁýøÉ Ù»©Ùºî

|

Ù¼┤ýú╝ÝâØ Ýÿ╣ýØÇ Û©░ýñÇýï£Û░Ç 6ý▓£ÙºîýøÉýØ┤Ýòÿ 1ýú╝ÝâØ ÝżÝò¿

|

ýïáý▓¡ýù░ÙÅä 3ýøö ýñæ ÛÁ¡Ù»╝Û©░ý┤êýâØÝÖ£Ù│┤ý×Ñ ýú╝Û▒░,ýâØÛ│äÛ©ëýù¼Ù░øýØÇ ý×É ýá£ýÖ©

|

| 2013

|

1ýûÁ 4ý▓£ÙºîýøÉ Ù»©Ùºî

|

Ù¼┤ýú╝ÝâØ ÙÿÉÙèö 1ýú╝ÝâØ(ýú╝ÝâØÛ░ÇÛ▓® Û©░ýñÇ ÝÅÉýºÇ)

|

-

|

| 2014

|

1ýûÁ 4ý▓£ÙºîýøÉ Ù»©Ùºî

|

Ù¼┤ýú╝ÝâØ ÙÿÉÙèö 1ýú╝ÝâØ(ýú╝ÝâØÛ░ÇÛ▓® Û©░ýñÇ ÝÅÉýºÇ)

|

Û©░ý┤êýâØÝÖ£ýêÿÛ©ëý×É ÝżÝò¿(2014Ùàä ýáüýÜ®, ý×ÉÙàÇý×ÑÙáñÛ©ê ýêÿÛ©ëÙÂêÛ░Ç)

|

| 2015

|

1ýûÁ 4ý▓£ÙºîýøÉ Ù»©Ùºî

|

Ù¼┤ýú╝ÝâØ ÙÿÉÙèö 1ýú╝ÝâØ(ýú╝ÝâØÛ░ÇÛ▓® Û©░ýñÇ ÝÅÉýºÇ)

|

Û│áýåîÙôØ ýáäÙ¼©ýºü ýá£ýÖ©Ýò£ ý×Éýÿüýùàý×É ÝÖòÙîÇ ýáüýÜ®(2015Ùàä ýáüýÜ®)

|

| 2016~2017

|

1ýûÁ 4ý▓£ÙºîýøÉ Ù»©Ùºî

|

ÝÅÉýºÇ

|

-

|

| 2018~2021

|

2ýûÁýøÉ Ù»©Ùºî

|

-

|

-

|

| 2022~2023

|

2ýûÁ 4ý▓£ÙºîýøÉ Ù»©Ùºî

|

-

|

-

|

- ýºÇýøÉÛ©êýòí: 2023Ùàä ÛÀÇýåìÙÂä Û©░ýñÇý£╝Ùí£ Ùï¿ÙÅàÛ░ÇÛÁ¼Ùèö ýÁ£ÙîÇ 165ÙºîýøÉ, ÝÖæÙ▓îýØ┤Û░ÇÛÁ¼Ùèö ýÁ£ÙîÇ 285ÙºîýøÉ, Ùº×Ù▓îýØ┤Û░ÇÛÁ¼Ùèö ýÁ£ÙîÇ 330ÙºîýøÉÛ╣îýºÇ ýºÇÛ©ëÝò¿.

ýÿüÛÁ¡

ýÿüÛÁ¡ýùÉýä£Ùèö 2003Ùàä 4ýøö WTC(Working Tax Credit)Ùí£ ÙÅäý×àÙÉÿýùêý£╝Ù®░,Ù»©ÛÁ¡ýØÿ EITCýÖÇ ÙïñÙÑ┤Û▓î ÛÀ╝Ùí£ýù¼ÙÂÇ, ÛÀ╝Ùí£ýï£Û░ä, ýåîÙôØýêÿýñÇÙô▒ýØä Û│áÙáñÝòÿýù¼ ýêÿÝÿ£ýù¼ÙÂÇÙÑ╝ Û▓░ýáòÝò¿. ÛÀ╝Ùí£ý×É ÙÿÉÙèö ý×Éýÿüýùàý×É Ù¬¿ÙæÉ ýïáý▓¡Û░ÇÙèÑÝòÿÙ®░,ý×ÉÙàÇý£áÙ¼┤, ý×Ñýòá, ý×¼ýÀ¿ýùàýâüÝâ£Ùô▒ýùÉ Ùö░ÙØ╝ ý×ÉÛ▓®ýÜöÛ▒┤ýØ┤ ýâüýØ┤Ýò¿.

- ýºÇýøÉýÜöÛ▒┤: Ùºî25~59ýä©Ùèö ýÁ£ýåî ýú╝30ýï£Û░äýØ┤ýâü, Ùºî 60ýä©ýØ┤ýâüÛ│╝ ý×ÑýòáýØ©ýØÇ ýú╝16ýï£Û░äýØ┤ýâü

- ýºÇýøÉÛ©êýòí: 2013Ùàä Û©░ýñÇý£╝Ùí£ Û©░Ù│©ýÜöýåîÙèö GBP 1920,ÙÂÇÙÂÇýÜöýåîÙèö GBP 1970,Ýò£ÙÂÇÙ¬¿ýÜöýåîÙèö GBP 1970,30ýï£Û░äýÜöýåî GBP 790,ý×ÑýòáýÜöýåî GBP 2885Û╣îýºÇ ýêÿÛ©ëÛ░ÇÙèÑÝò¿.

ý║ÉÙéÿÙïñ

ý║ÉÙéÿÙïñýùÉýä£Ùèö 2007Ùàä WITB(Working Income Tax Credit)Ùí£ ÙÅäý×à. 2018ÙàäýùÉ ý║ÉÙéÿÙïñ ÛÀ╝Ùí£ý×É Ýÿ£ÝâØ(CWB)ýØ┤ÙØ╝Ùèö ýØ┤Ùªäý£╝Ùí£ ý×¼ ÙÅäý×àÙÉÿýùêÙïñ

Û░ÖýØ┤ Ù│┤Û©░

Û░üýú╝